多家香港券商场外期权业务“出事”,对冲缺失?防范风险,内地机构“踩刹车”

- 新闻

- 2024-10-17 08:33:04

- 1211

期货日报

多家香港券商场外期权业务“出事”!

据证券时报消息,今年国庆前后,A股市场上演连续上涨的“逼空”式行情,造成诸多香港券商的多家交易对手方巨额亏损并无法追保,出现无法兑付的情况。

投资者周先生(化名)透露,他在9月30日前下的多单被欧普国际、南方汇发等多个券商陆续在当天下午通知全部清仓,按照收盘价进行清算。然而,他和其他投资者至今未收到应退的期权费,他所损失的期权费近300万元。目前,涉及的投资者已成立了数个维权群。

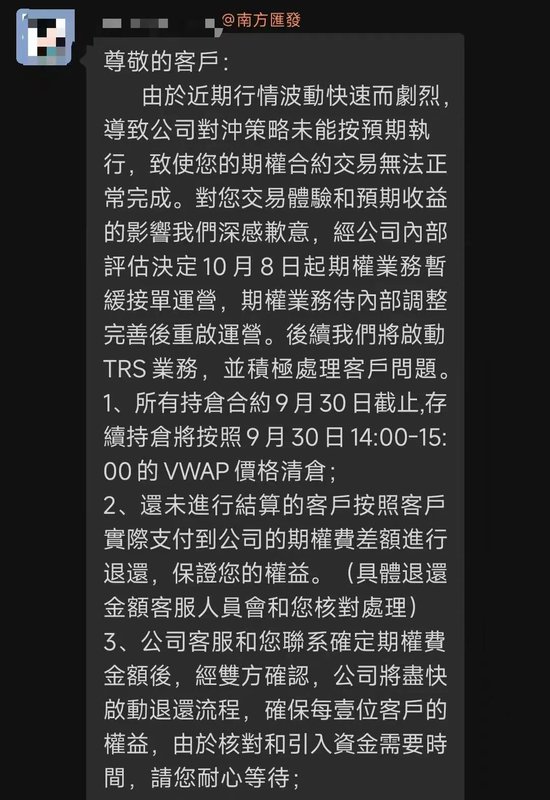

受影响的券商包括南方汇发、欧普国际(OPH)、东信证券、长远证券、青石证券等。这些券商的交易对手方在市场大涨中遭受亏损,导致无力兑付投资者的期权费和收益。随着巨额亏损的涌现,多个券商不得不向投资者发出无法兑付的通知。

多家券商称,正在积极采取行动解决问题,将在近几周陆续启动退款流程。例如欧普国际(OPH LPF)10月14日向投资者告知称,“关于近期客户关注的资金退还问题,我们理解您的关切,并已积极推动相关工作进展。由于交易数据的复杂性以及对期权费和收益差额的精确核算需要较长时间,因此我们计划于2024年11月开始逐步进行资金退还。”

期货日报记者向香港金融机构人士求证了解到,目前香港市场有这样的情况出现。不过,一位香港资管机构负责人介绍,目前涉及其中的主要是一些民企港资机构,他们本身应对风险的能力比较差,在场外期权业务中很多交易没有入场对冲,而是直接和客户对赌。在行情出现大幅波动时,就会暴露出很大的风险。

另一位中国内地证券公司衍生品业务部门主管也表示,除了权利金,“出事”的香港券商更有可能是期权收益无法兑付。“过去一段时间A股疲软,一些机构认为对赌胜率较大,因此可能就没有建立对冲头寸。当然也可能是行情波动太大,他们没有买到足够的对冲筹码,导致客户行权的时候无法兑付收益。”他说。

场外期权因其相对灵活的交易机制受到许多投资者的欢迎。而港股市场也因灵活性和流动性吸引了不少内地投资者。面对近期的行情,许多投资者在狂热的市场氛围中盲目追涨,导致大量场外期权出现。同时,与内地严格的合规要求相比,香港的场外期权投资门槛相对较低,这也是许多内地投资者参与其中的一个重要原因。

据悉,在内地,场外期权只能以法人户或者产品作为主体,跟券商进行交易。个人投资者若要参与,需要认购产品,而且认购规模和投资集中度要满足一定的要求。因此,上述券商衍生品业务部门主管表示,目前内地主要是专业的机构投资者参与场外衍生品,此业务的客户适当性跟指数期权没有太大区别,多了一些合规方面的穿透审核,譬如上市公司的大股东不能做。

此外,内地投资者参与场外个股期权,需要满足“532”资质,即5000万元净资产、2000万元金融资产、3年以上投资经验。同时,期权费和初始保证金不能超过产品规模的30%。而且,即便投资者达到参与门槛,所能参与的标的也有限。目前内地纳入场外期权标的不到2000只,多为两融标的,而A股市场共有5000多家上市公司。

上述香港资管机构负责人告诉期货日报记者,事实上,香港在场外期权方面也有相应的监管规定,不过目前香港证监会还没有设立相应的牌照对业务进行监管,大部分公司通过用离岸和非牌照公司开展场外个股期权业务。低门槛让一些资本实力弱的小型券商进入场外衍生品市场,造成了监管漏洞与风险积累。

而近期股市大幅波动,也让许多内地的专业机构警觉。据了解,国庆假期后,国内一些券商开始拒绝个股期权的报价,同时,部分机构选择暂停新开场外期权仓位。

有业内人士介绍,券商拒绝个股期权报价可能是出于风险管理考虑。券商需要保护自身的风险敞口,特别是在市场不确定性增大的情况下,过于激进的报价可能导致重大损失。另外,为了应对市场状况,金融监管机构可能会加强对券商的监管,券商不得不提前采取预防措施以避免未来的监管惩罚。同时,券商希望通过暂停报价来自我约束,维护市场的整体稳定。

“一些大型金融机构决定暂停新开场外期权的仓位,是因为场外期权通常比标准化期权更加复杂且更少受市场约束,因此在行情波动加剧时,暂停新开仓位可以有效降低潜在风险。”他说。

还有衍生品行业人士提示,当前的市场环境并不利于新投资者入场,尤其是在个股期权的场景下,投资者需要有更强的风险意识。随着场外期权的普及,投资者对复杂金融工具的理解需进一步深化。投资者应增强风险意识,避免盲目追逐行情,制订合理的投资策略。

发表评论